変更となる事務処理

円滑な事務処理や販売のために

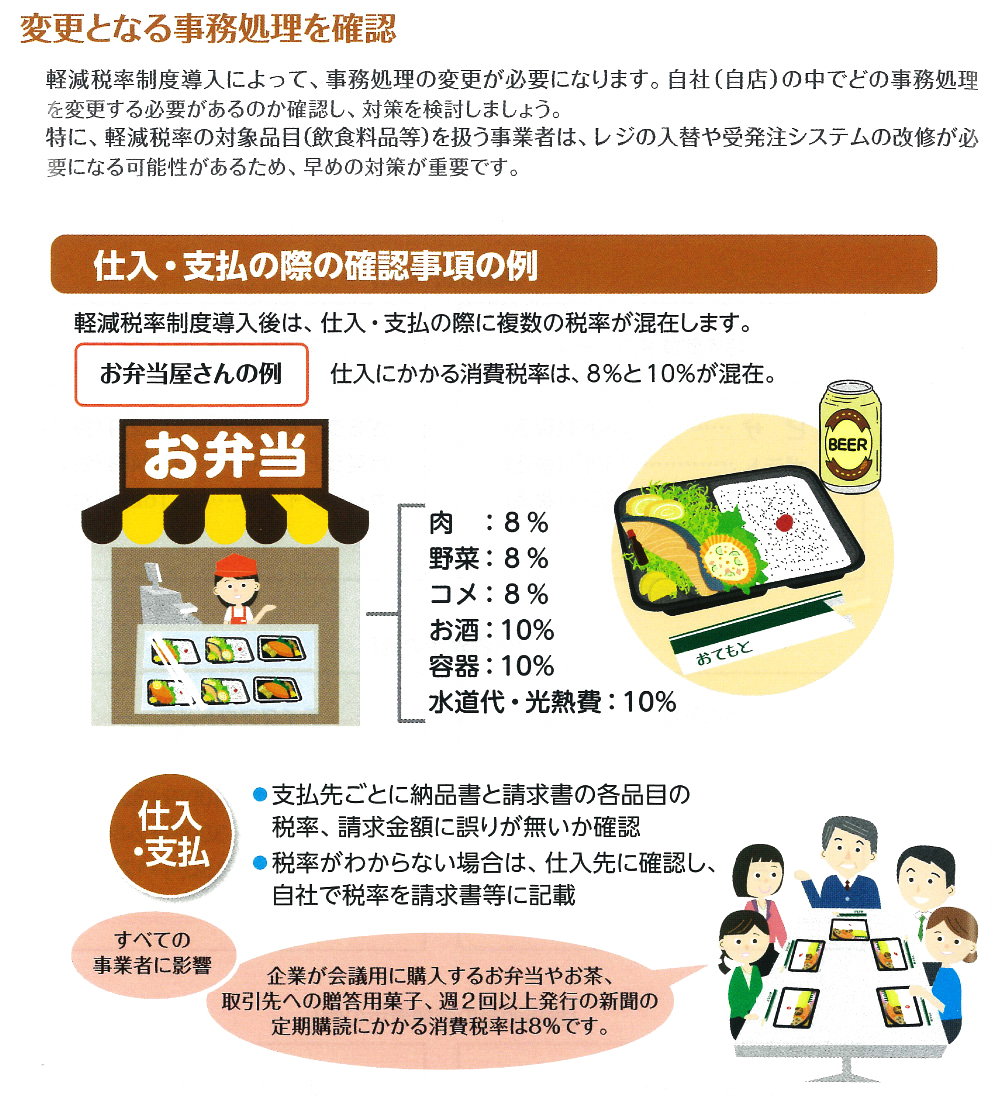

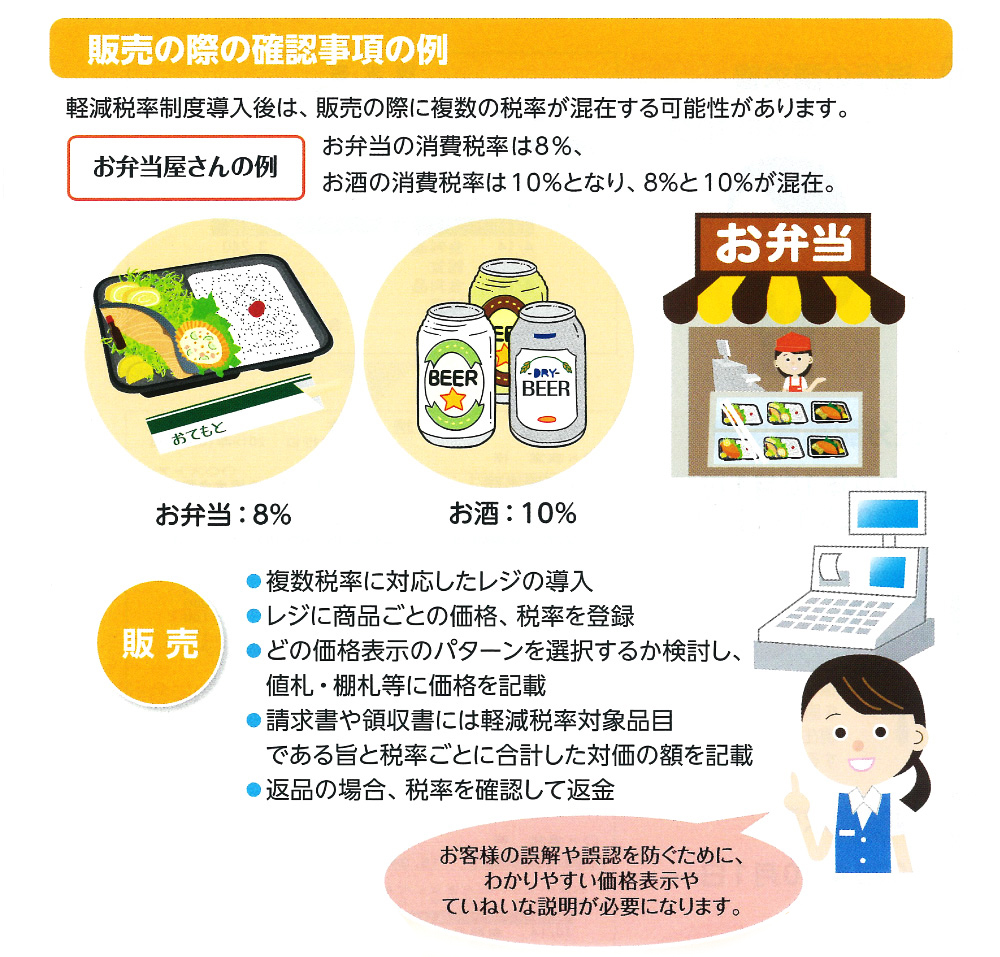

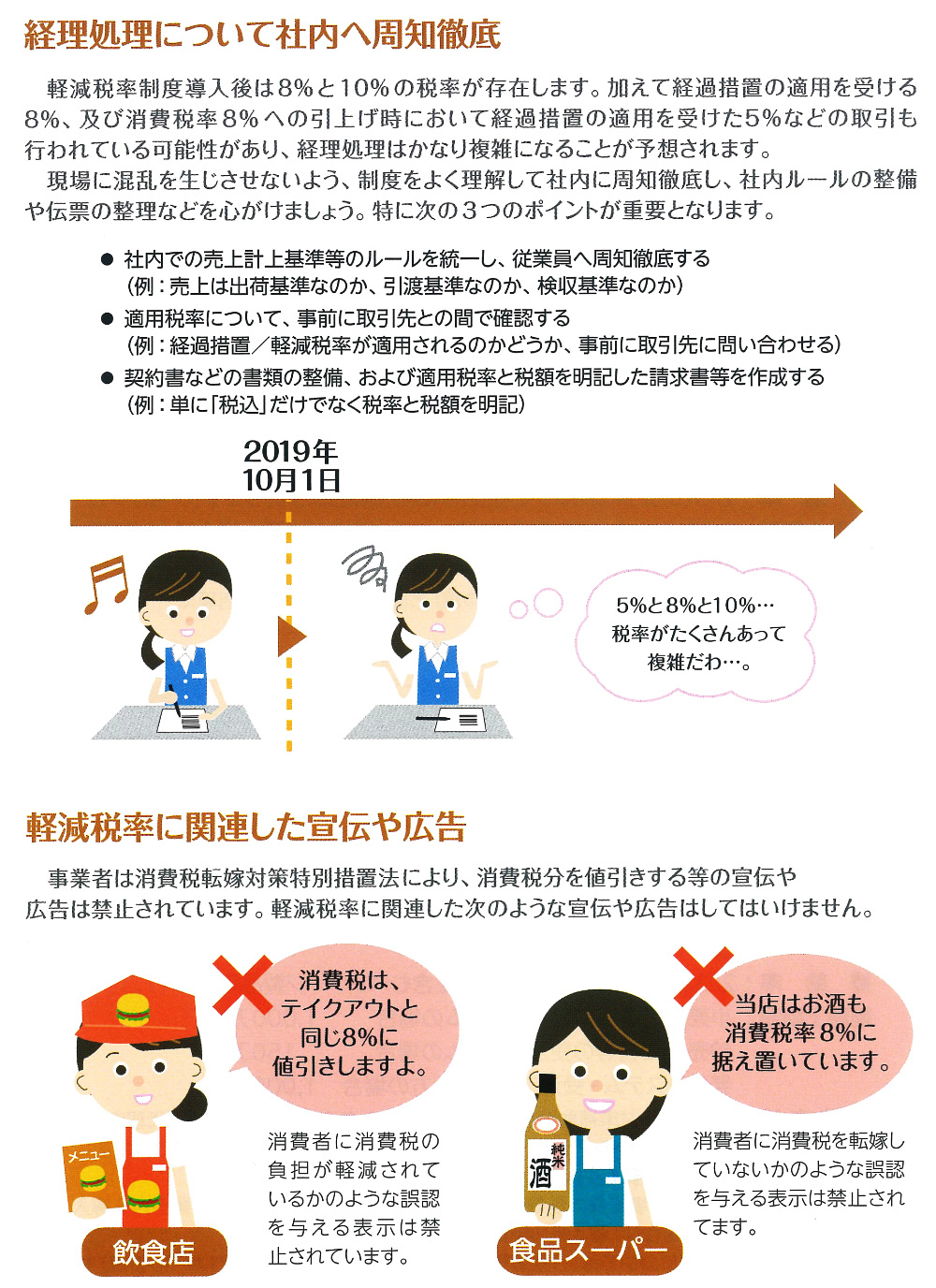

売上・仕入を税率ごとに区分し、正しい経理処理が必要になります。また請求書や領収書も区分記載が必要になってきます。その対応としてレジの入替や受発注システムの改修と会計システムの新規導入などを検討しましょう。また、正しい記帳や経理処理の実施、税率の問合せやクレームに対応するための従業員教育も早めに準備しましょう。

軽減税率に対応するため、レジの入替や受発注システムの改修が必要な場合、導入・改修費用に関する国の補助金を受けられます。

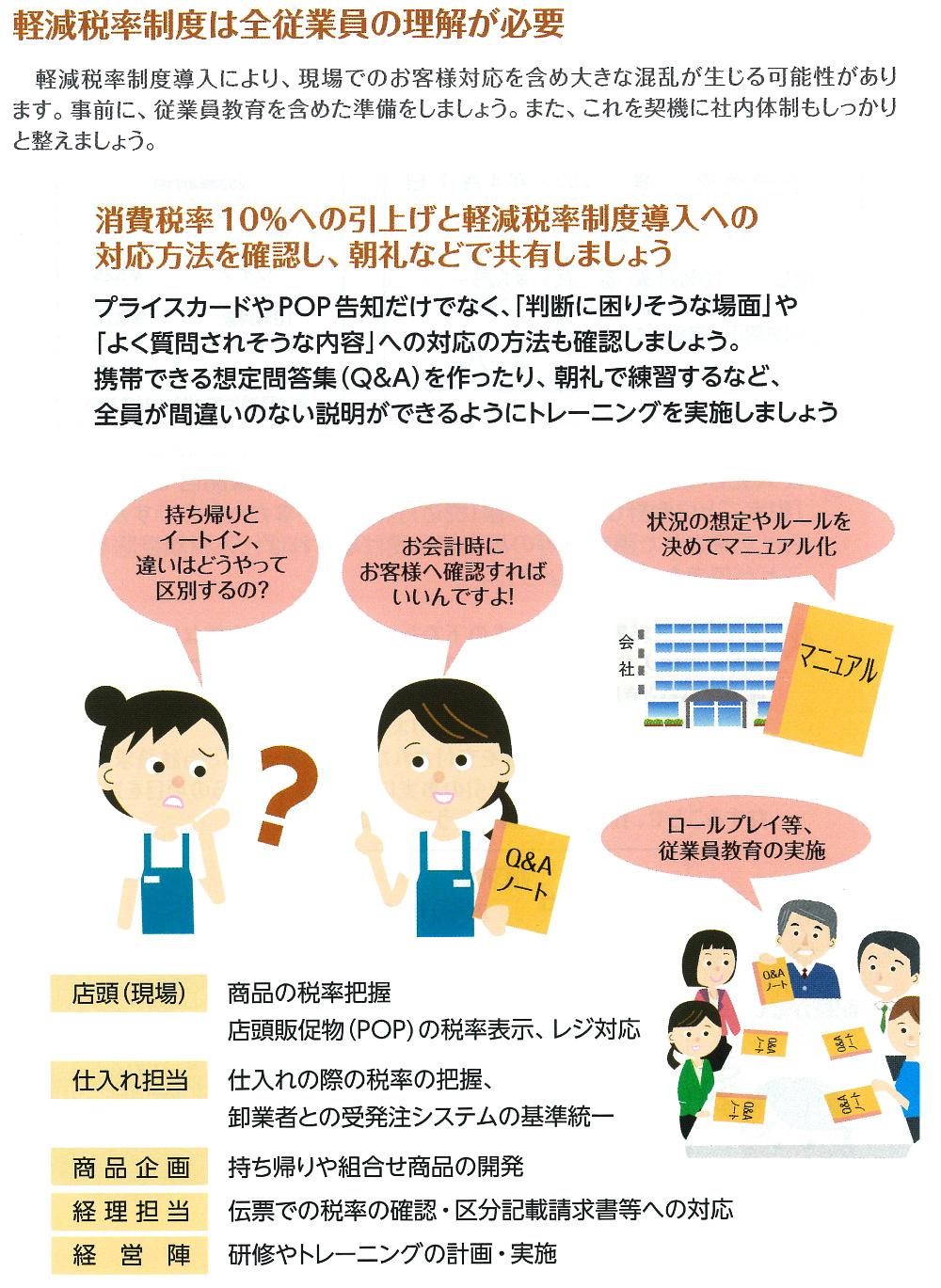

従業員教育

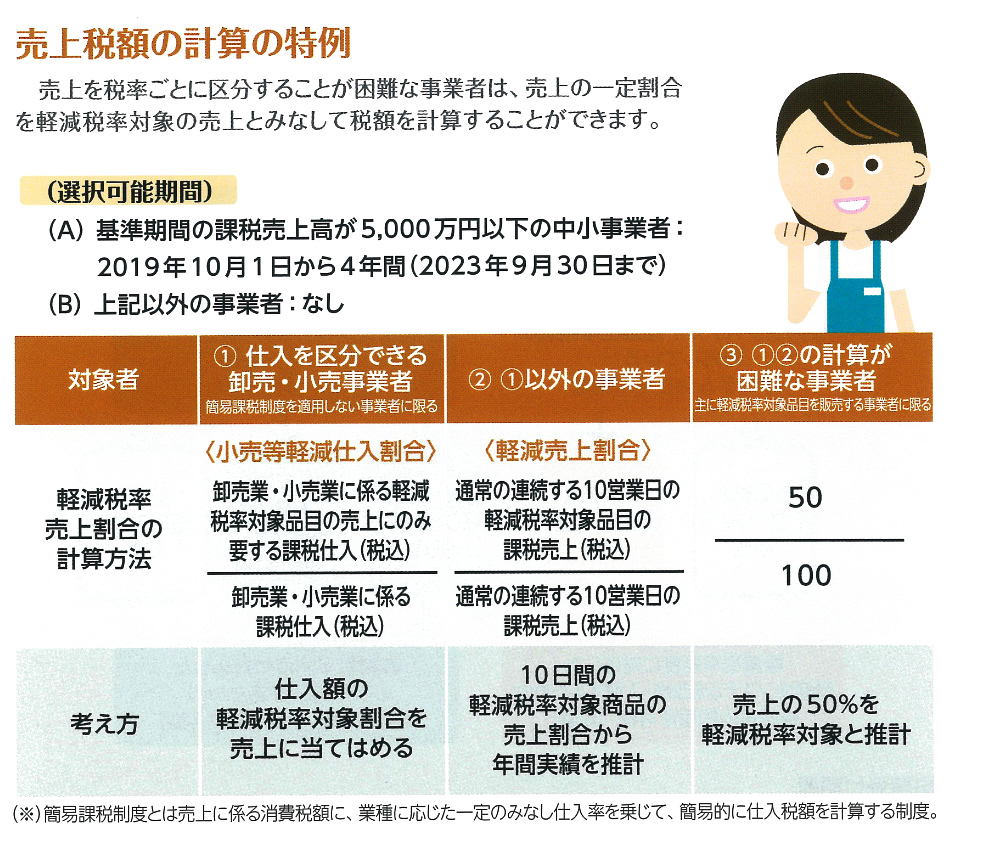

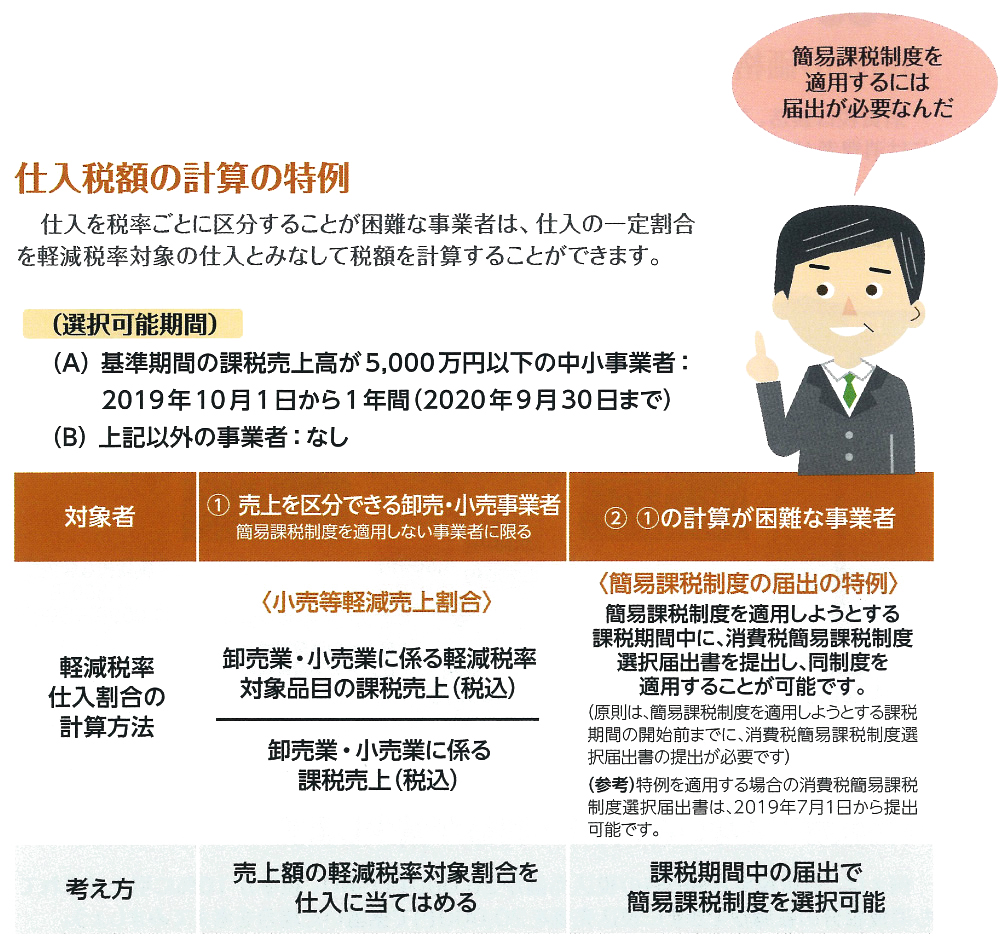

国の支援策(税額計算の特例)

売上や仕入を消費税率ごとに区分することが困難な事業者のために、売上で3種類、仕入で2種類の税額計算の特例があります。また、税額計算の特例以外にも軽減税率制度への対応のために、設備投資などの際に活用できる税制措置があります。※詳細については、税理署または税務士にお問い合わせください。

設備投資を支援する税制

上記の税額計算の特例以外にも商業・サービス業・農林水産業活性化税制や中小企業投資促進税制など、設備投資などをした際に活用可能な税制措置があります。軽減税率制度対応のために設備投資を行った場合にも利用可能です。

税額計算の特例、その他税制措置に関する相談窓口

税額計算の特例

国税庁軽減税率電話相談センター(軽減コールセンター)

[電話番号]0570-030-456

またはお近くの税務署にお問い合わせください。税務署の電話番号等は国税庁ホームページから確認できます。

http://www.nta.go.jp/about/organization/access/map.htm

その他税制措置

日本税理士会連合会

お近くの税理士にお問い合わせください。税理士の検索は以下から可能です。

https://www.zeirishikensaku.jp/

消費税率等に関する経過措置